給料以外にお金を増やす方法ってあるのかなあ

安い給与、わずかな昇給だと貯金もなかなかできず将来が心配ですよね。

預金の代表的なものとして銀行預金があります。1974年当時であれば、ゆうちょ銀行では金利が年7.5%でした。

一方、現在のゆうちょ銀行の定期預金は年0.002%。この金利では100万円を一年間預けた場合、1974年では107万5000円。

現在の金利では、100万20円。その差は7万4980円。そんな金利の高い時代に生まれたかったですね~。

ただ、そんなことを言っても始まりません。

資産を増やすためにはどうすればよいのか。我が家で実践している資産形成の強い味方マネーレンジャーについて紹介します。

・給料以外でお金を増やす方法を検討している方

・最低限の生活資金が確保できており、お金にある程度余裕がある方

マネーレンジャーとは

まず、我が家の強い味方マネーレンジャーを紹介します。

*マネーレンジャーはぺんじろうが勝手に考えたものです(笑)

つみたてレッド:つみたてNISAで33,333円/月を積み立て

iDeCoブルー:iDeCoで10,000円/月を積み立て

つみたてピンク:つみたてNISAで33,333円/月を積み立て

ジュニアイエロー:ジュニアNISAで20,000円/月を積み立て

ジュニアグリーン:ジュニアNISAで25,000円/月を積み立て

つみたてレッド、iDeCoブルーはぺんじろう(夫)。

つみたてピンクはくまぽん(妻)。

ジュニアイエローは長男。ジュニアグリーンは次男の積み立てです。

ジュニアNISAはそれぞれ児童手当で積み立てています。

この記事の結論:マネーレンジャーを作って、お金に働いてもらおう

日本人の平均給与は436万円(国税庁の民間給与実態統計調査より)です。

手取りにすると約330万円。ここから給与収入のみで資産を拡大していこうと思うと厳しいのが現実です。

そこで最低限の生活資金を確保したら、残りのお金は投資に回しお金に働いてもらうことが今後必要になってきます。

マネーレンジャーの実績

マネーレンジャーの4月の実績はこの通りです。

iDeCoブルーのマイナスを除き、他はプラスで合計+54,290円でした。

マネーレンジャーを作るメリット

長期運用による複利効果

複利の効果は長期投資において重要です。金利を味方につければ、時間の経過とともに資産の拡大が早まります。

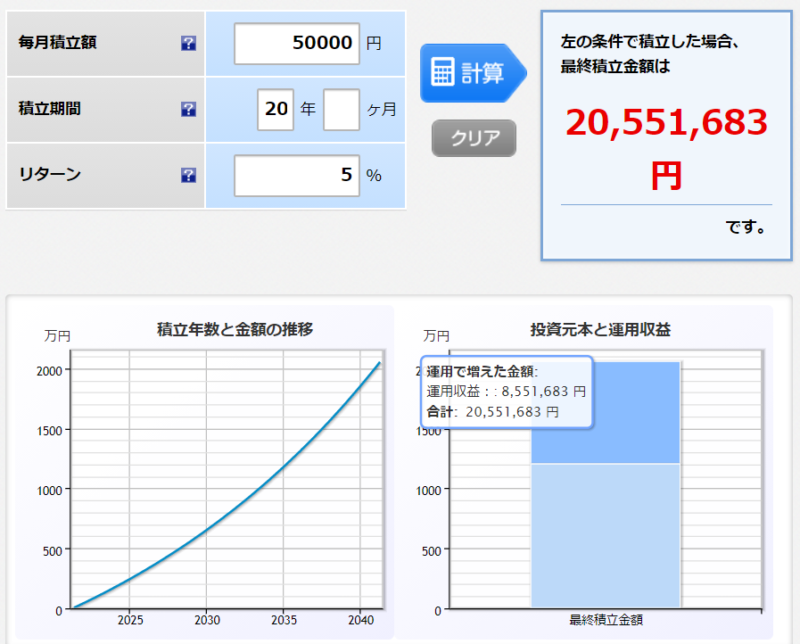

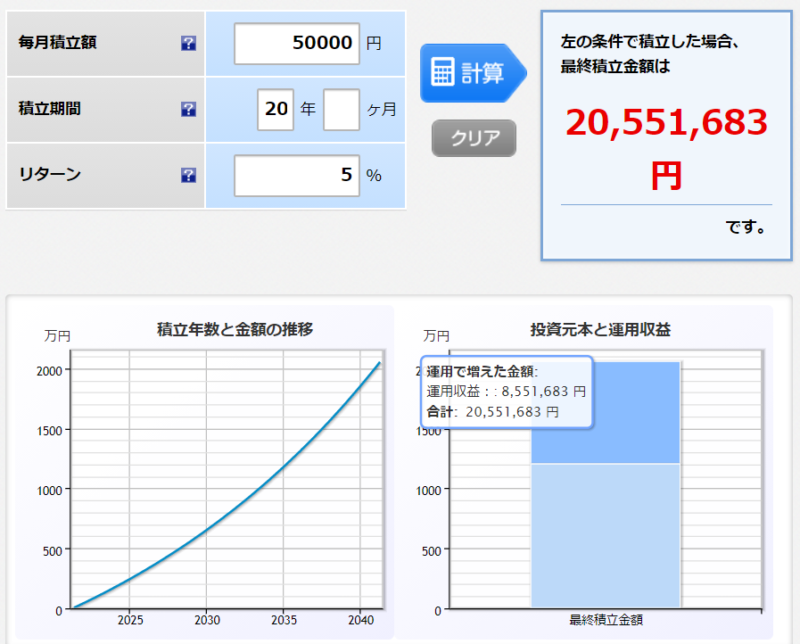

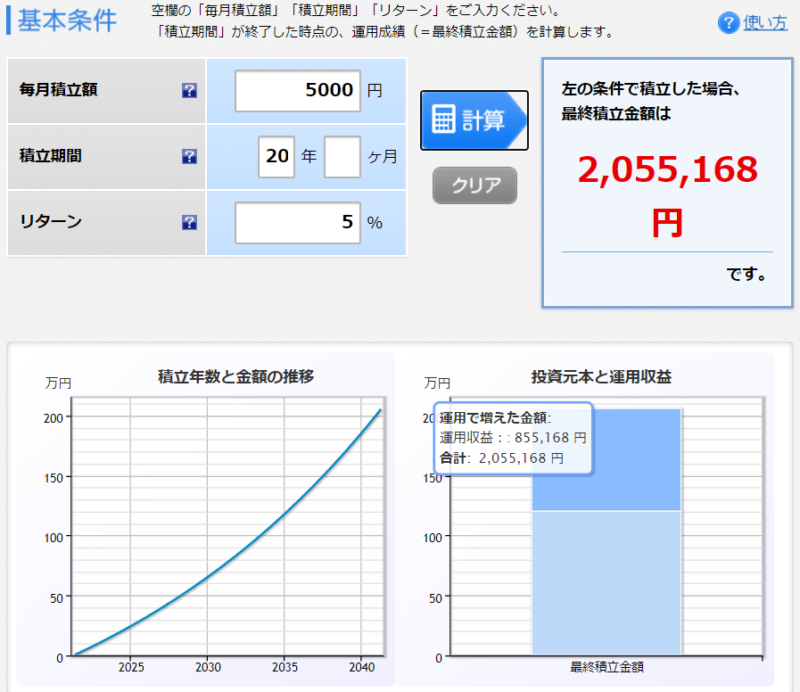

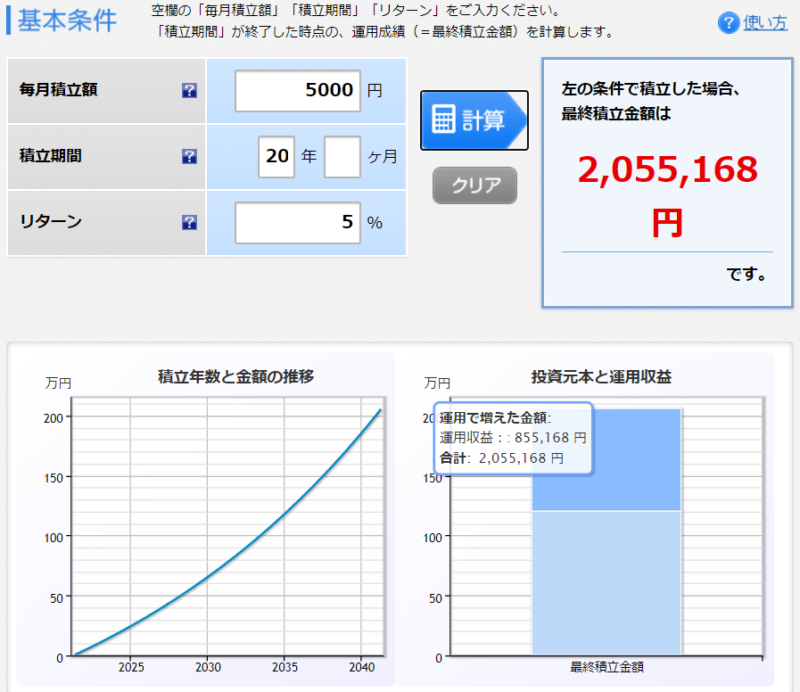

例えば、毎月5万円を20年間で利率を5%で運用した場合

20年後は積立金額1200万円、運用益8,551,683円、運用総額20,551,683円となります。

ドルコスト平均法のメリット

ドルコスト平均法とは、定期的に定額で投資信託などの金融商品を購入していく手法です。

この手法のメリットは以下の通りです。

①定額での購入なので、高値掴みを避けられる。

積立金額を設定で一旦決めてしまえばその金額以上は購入されません。

基準価額が高くなったときは購入口数が減り、低くなったときは購入口数が増えます。

一方、口数で購入する設定にしていると基準価額が高いときには高値掴みをしてしまいます。

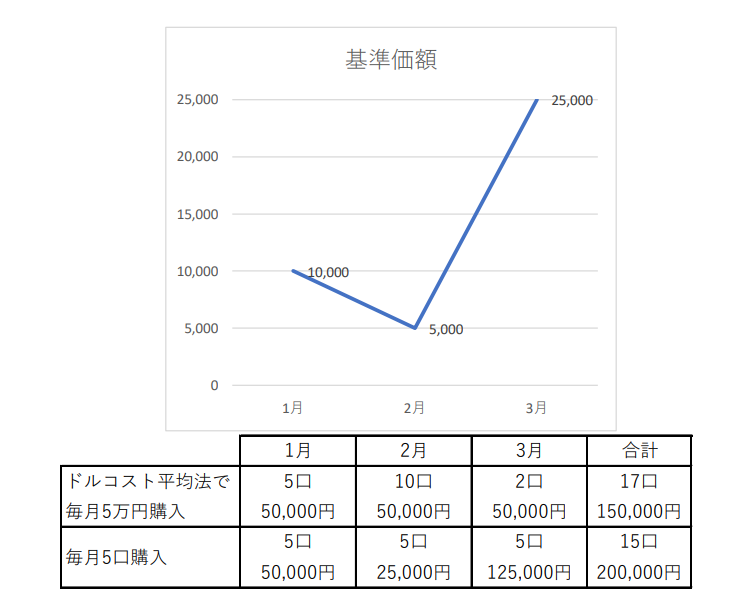

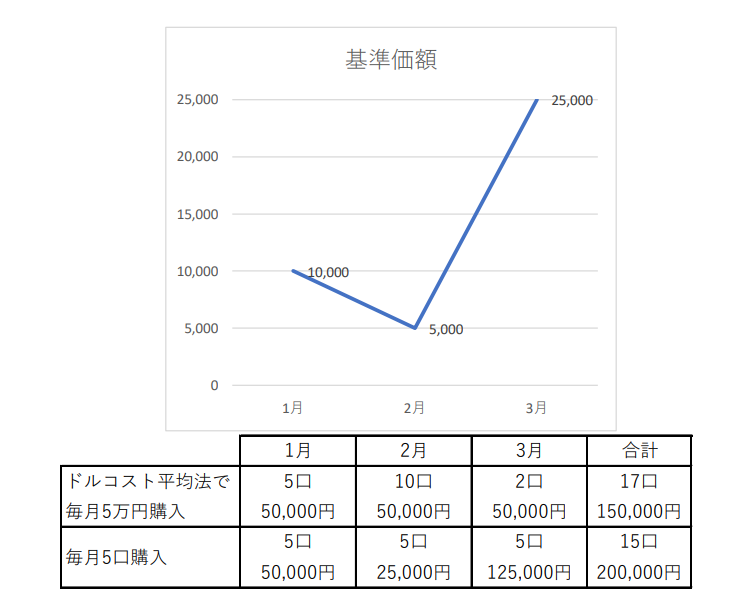

例 投資信託をA.毎月5万円購入した場合とB.毎月5口を購入した場合

上記の例では、口数で購入していた場合、3月に高値掴みをしてしまいます。

一方、金額設定の場合は口数を減らして購入するため、高値掴みをすることはありません。

②市場を一日中に気にする必要がない。

ドルコスト平均法の場合、長期での運用が前提のため、毎日の値動きを気にする必要がありません。

これが株での運用になると、一秒単位でチャートの値動きがあるので気になってしまい、他のことに集中できません。

③平均購入単価を下げる効果がある。

上記のグラフの例からも、ドルコスト平均法で購入したほうは基準価額が上がった時は口数を減らして購入し、

下がった時は口数を増やす方法で購入しているので、平均購入単価が低いことがわかります。

自動積立設定が簡単(お得にポイントも貯められる)

我が家のつみたてNISAは楽天証券×楽天カードで自動積立をしています。

楽天カードでの積立設定は簡単で、さらに積立金額に応じて楽天ポイントも付与されるのでとてもお得です。

(5万円積立した場合、500ポイントが毎月もらえます。

街中で楽天ポイントが使えたり、ワンコインランチが1回無料で食べられます!)

節税が可能(iDeCoのみ)

iDeCoのみのメリットですが、積み立てた金額の全額を所得控除できます。

要するに、iDeCoで積み立てをすれば、「所得税」と「住民税」が安くなるということです。

実際、どれぐらい所得税と住民税は安くなるんだろう?

例えば、年収400万円の30歳会社員が毎月23,000円を30年間積み立てた場合

1年間の節税額41,400円、30年間の節税額1,242,000円です。かなりの金額ですよね。

年間で約4万円あれば、家族で近場に泊まりで旅行に行けますね!

マネーレンジャーのデメリット

資産の拘束

iDeCoとジュニアNISAには一旦積み立てると資産を引き出せなくなる期間があります。

iDeCo=60歳以降

ジュニアNISA=2024年1月以降

iDeCoは老後のための蓄えなので、原則60歳以降の払い出ししかできません。

(積立期間によってはもう少し後にしか払い出しができない場合もあります)

ジュニアNISAは子が18歳になるまで引き出しができなかったのですが、改正により払い出しの制限が撤廃されました。

よって2024年以降であれば払い出しが可能です。

ある程度の期間、金額にならないと効果を実感できない

長期投資の場合、基本的には少額を毎月積み立てていくことになります。

そのような性質から積立当初は元金が少ないのでプラスも大幅には増えません。

しかし、つみたてNISAやiDeCoは時間をかけて育てていくものなので地道に毎月積み立ていきましょう。

そうすれば、銀行預金では実現できないリターンが期待できる可能性が高いです。

マイナスになることもある

最後に投資なのでもちろんマイナスになることもあります。我が家でも最初はつみたてNISAがマイナスでした。

マイナスが続くと積み立てている意味があるのかなんて思ったりもしました。

しかし、今は上がったり下がったりもありますが、順調に資産を増やしていってくれています。

つみたてNISAやiDeCoは時間を味方につけて行う投資です。思い立ったらすぐに行動して積み立てを始めましょう。

まとめ

高年収エリート以外の人が給与収入だけで資産拡大をするのには限界があります。

生活するだけで精一杯という人も毎月5,000円から始めてみるだけで世界が変わります。

例えば、以下の条件で積み立てをしたとすると運用益が855,168円となります。

積立期間:20年

積立金額:1,200,000円

運用益:855,168円

運用総額:2,055,168円

これからは最低限の生活資金を確保しつつ、取れるリスクは取って余剰資金を投資に回すことでお金にも働いてもらいましょう!

Let’s make マネーレンジャー!!

コメント